最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-24 其实,人血馒头有四种吃法

- 05-25 普通家庭千万别买年金险,很亏的!

“刺死辱母者”背后:借贷的黄金时代,暴利与冷血交集

22岁年轻人于欢的故事,让这个周末被黑色笼罩。

实际上,于欢的悲剧,只是中国金融现状的缩影。

在整体经济下行的背景下,民间资金短缺,借钱需求旺盛——借贷行业,逆势繁荣,进入黄金时代。

一本财经曾报道过《催收江湖》,在高返佣制度的促使下,欠款人和催收者之间,矛盾急速加剧,针锋相对,“不死不休”。

于欢的故事,就如一面照妖镜,折射了一个残忍的金融现状:在金钱和暴利的背后,是一张张冷血而麻木的面孔。

01 逆势繁荣

“在这里,读懂中国”,于欢的故事,有太多“燃点”在其中:包庇、勾结、冷血、屈辱和拼死一搏的怒吼。

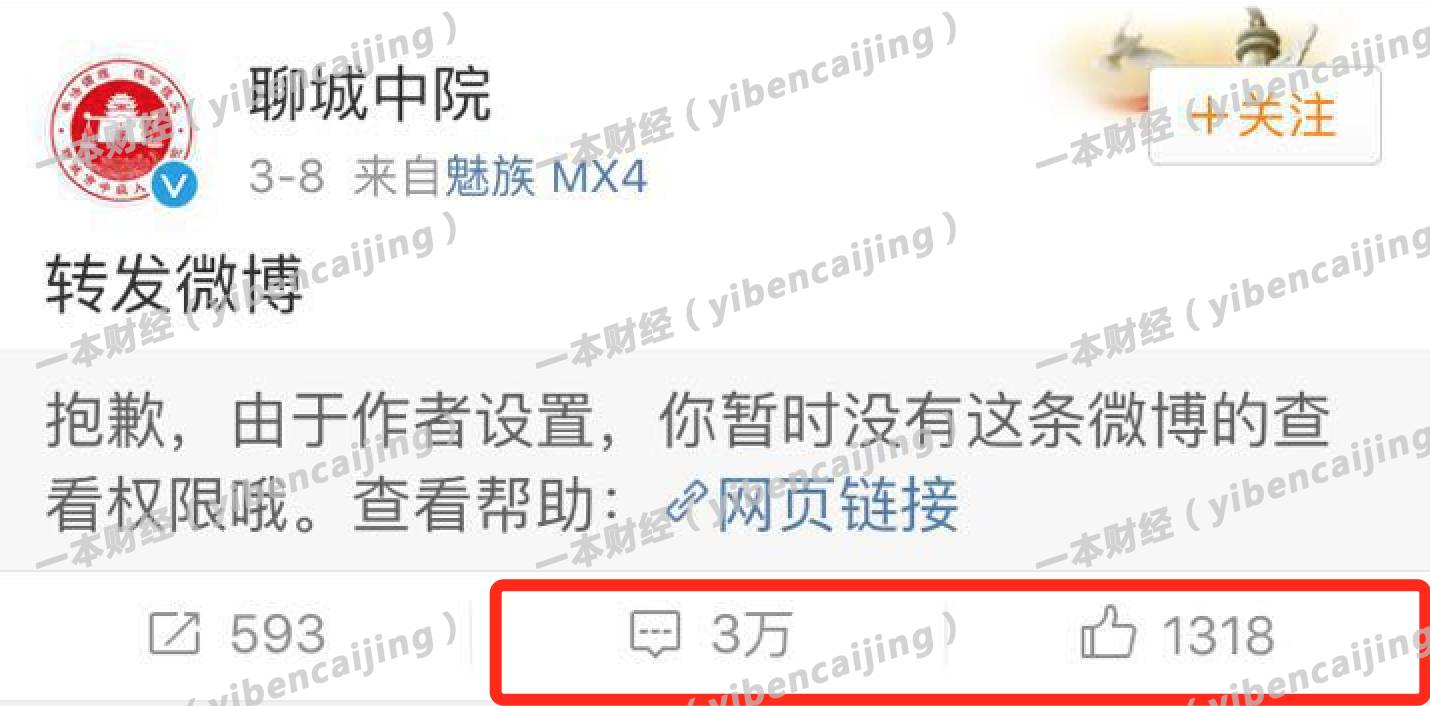

民众的情绪,被搅动得黏稠难解:有些人痛骂警方的“不作为”,留下“要账可以,但不能动手打人”之后,扬长而去;聊城区人民法院的微博下,数万条留言为于欢的“无期徒刑”判决抗议;而一些人也在孝道和法理之间,辗转难平。

跳出事件本身,在一个更为宏大的时代背景下,我们去找寻矛盾的根源。

事件的起源,是于欢的母亲苏银霞,向地产老板吴学占借款135万元,月息10%。

苏银霞支付本息184万和一套价值70万的房产后,还欠下的17万,并被逼债至此。

月息10%,就相当于年息120%,按照我国法律规定,年息超过36%为高利贷。

苏银霞无疑借的就是高利贷。

高利贷,实在不是一个新的话题。

早在3700多年前,《汉谟拉比法典》中,就对债务奴隶制和高利贷有所抑制,限制对小生产者过分的掠夺,以免动摇兵源和税源。

然而,在今天,我们再去探索背后的逻辑,却有另一层深意。

中国正处在一个漫长的下行周期,而这一切,将导致借者和贷方,双方矛盾升级、加剧,如果没有一个疏导,将陷入“于欢式的悲剧”深渊。

“当前我国经济稳定运行的基础还不牢固,下行压力依然较大,困难不可低估,”国家发展改革委主任徐绍史在去年下半年提出。

实际上,进入下行周期,在2012年就极为明显,几乎每一年,就有媒体称是“最为困难的一年”。

经济下行,最为直观的反应,就是民间资金紧缺——缺钱的人,越来越多,为了维持原有的生活水平或生产运营,借贷需求就急速增大。

艾瑞咨询数据显示,2015年我国网络借贷行业交易规模突破8000亿人民币,至2019年前后,网络借贷行业交易规模有望突破达到3.7万亿人民币。

同时,因为经济状况不好,借款人很难按时还钱,导致坏账率持续走高。

2015年7月,银监会国有重点金融机构监事会主席于学军,在一次论坛上第一次透露了一个数据:截止今年5月,中国银行业不良率突破2%。

这无疑是一个恶性循环。

银行坏账率提高,风控收紧,对于次贷人群、小企业的贷款,越发严苛。

而这群人的借贷需求又日益旺盛,于是,从2016年开始,线下贷款、小贷公司、网上的小额现金贷都集中爆发——新的经济体发展壮大,来吞噬消化这些新生需求。

根据风险管理理论,最简单的定律就是:将钱借给风险越高的人,越要收取高额的利息,以覆盖高风险。

因此,不论是线下门店还是线上平台,其利率都远远高过银行。

越是缺钱的人,越借不到钱,于是不得不卷入高利贷中——恶性循环一旦产生,会让这个下行周期,变得晦暗而血腥。

02 被吞噬的城市

美国经济危机之时,全民失业哀鸿遍野之时,只有两个行业逆势繁荣。

一个是娱乐行业,人们试图从娱乐中麻痹自己,逃离现实。

一个就是借贷行业,人们试图通过借贷,来度过难关。

而眼下的中国,这两个行业都在悄然崛起。

“从2015年开始,我们每年的业务都翻一倍”,北京天驰君泰律师事务所的合伙人刘维鹤称,他们主要业务就是“商帐催收”,经济下行时,就到了他们发力的黄金时段。

而在中国的三四线城市,借贷行业的渗透和崛起,已表现得极为明显。

在三线城市太原,积重难返的国企,依然在城市占主要地位,产业老化,而又突围乏力。

在这里,工资的上涨,远远跟不上物价的飞涨。保守而传统的人们,为了维持以前的“体面”,开始用借贷,透支地活着。

“太原现金贷公司保守估计有60家,加上车贷,房贷公司,贷款公司总数得有几百家”,太原某现金贷平台的负责人称。

中国很多地方有个嫁娶习俗,叫万紫千红一片绿,意思就是:一万张5块,一千张100块和六百张50块。

这些加起来,就是18万。

“在太原,最多的借贷需求,是在彩礼上”,该负责人称,很多老夫妻来借钱,只是为了子女在婚礼上,风光一把。

而在“刺死辱母者”案件发生的聊城,同样借贷盛行。

在聊城的各大论坛上,很多人公开询问“哪里可以借到高利贷”,而答者云集。

“我们这里没有正规的借贷公司,都是民间高利贷,一个镇被一到两个放高利贷的把持,地盘现象很重”,聊城网友宁冰称,同时,聊城的讨债公司盛行,“随便一搜,就可以找到一大堆专职公司”。

除了线下借贷,一种新的借贷方式也在形成。

线上的小额现金贷打破了地域性质,发展迅速并对传统的高利贷产生冲击。

据不完全统计,目前线上的小额现金贷平台,大概有近千家,利率多在600%到100%之间。

而用户群体,多是喜欢用手机的年轻蓝领群体。

不论是蓝领,还是小企业主,或者是为了维持体面生活的“工薪族”,都有平台专门给他们定制服务。

客观来说,针对底层人群的借贷行业,确实是一个刚需。

面对大规模的经济下行,人们总得活下去,度过难关,解决燃眉之急。

只是在利益的驱动下,有些玩家太过野蛮,导致了“劣币驱逐良币”。

03 超贷现象

行业已经出现一个高危信号:超贷现象和共债群体。

所谓的超贷,就是给借款人出借超过其偿还能力的钱。

“超贷的形成,一部分原因是来自市场竞争的压力”,清华大学五道口金融学院业界导师陈红梅提出,多家金融机构争相抢夺目标,以较高的授信额度来争取客户,会加剧超贷的出现。

“苏银霞的情况,明显也是超贷现象,借出的钱,明显超过她还款能力”,催单侠CEO李晓炜称。

一旦这个无序竞争的口子打开,就如洪水决堤般难以回旋。

一家机构高额度放款,另外一些平台也只能紧随其后,很快就会造成共债问题——一个人同时在多家机构借款。

在《刺死辱母者》一文中,只提到了借款135万。

实际上,2015年至2016年间,苏银霞以及山东源大工贸有限公司,共有9起诉讼,涉及金额接近2000万元。

这其中,大多是借款诉讼,也就意味着,苏银霞向个人、公司、银行等多方借贷。

当共债开始出现,借贷的利滚利,就会如雪球一样,越滚越大。

最终面临的,就是“崩盘”——当无法从新的平台借到钱,或者资金链断裂,就会出现全面逾期。

而苏银霞的官司败诉后,曾被3次强制执行,涉及金额近1700万。

当催债者踩在苏银霞的头上,或者将她的头按入拉过屎的马桶中时,她确实连最后的17万,都拿不出来了——因为她身上,还背负着1700万的债务。

类似太原、聊城这样的三四线城市,只是中国经济一个小的缩影。

这些小城的人们,用借钱的方式,去最后一搏——不论是为了暂时的光鲜,还是为了度过难关。

但残留的欲望和期许,却在这场蔓延的金钱洪流中,冒了个头,又瞬间被淹没。

04 矛盾升级

当共债成为一种常态,哪家的催收能力更强,哪家的催回率就更高。

在高返佣制度的促使下,催收行业与借款人之间的矛盾,在不断加剧。

太原小城安静的生活,正在被打破。

“催收公司会去雇佣一些老头老太太,50元一天,在借款人的楼下,敲锣打鼓,要求还钱”,太原某银行的贷款负责人罗新宇说,在这个“面子为天”的封闭小城,这样的“侮辱”和“宣扬”,可以让借款人痛不欲生。

这个城市正在变得扭曲。

去年4月,一位49岁的火车司机老唐,因无力偿还高利贷,杀死了两位催债人。两人在家中陈尸近一周后才被亲属发现。

至此之后,这个城市表面光鲜体面的面具,才被残忍的撕下——底层人们甚至工薪阶层,都活得如此局促而不安。

而在偏僻的聊城,催收的手段则更为野蛮。

在这个只有600万人口的小城,近几年频繁曝出“暴利催收”的新闻:淫秽辱骂语刷墙、非法拘禁,甚至还有一个小伙被催债,被迫喝下“除草剂”而死亡。

在中国,这些老化、偏远的城市,正在被借贷行业所吞噬。

在网上,也形成两大联盟,一个是“催收群体”,一个是“反催收群体”。

在“催收群”里,可以购买到定位、找人、买“呼死你”软件等多种服务,甚至艾滋病也在里头,公开揽活。

而另一边,在“反催收”群里,聚集着一群欠款人。

他们在交流如何对付催收者,换号码、玩消失、举报,甚至“以暴制暴”。

两方如死敌一般,针锋相对,“不死不休”。

目前被媒体曝光的众多极端案例中,无非是两种命运:

要么是欠款人不堪重压,精神崩溃后将催收者杀死,要么就是自杀——在这场精神高压战中,欠款人极端的选择,只有杀人或自杀。

这实在是一个太过冰冷而残忍的答案。

但校园贷的历史,也给过我们一个不同的答案。

当极端事件和负面新闻集中爆发时,监管的闸门,轰然落下。

没有“一刀切”,但行业全面收紧,导致众多玩家出局——洗牌之后,规范不少。

监管提高门槛,杜绝劣币的泛滥;制定标准,划出催收的红线,不得越界。

据此,行业结局未必就是“不死不休”。

借贷行业,进入了黄金时代。

可预见的一年内,催债者和欠款人之间的战争,会持续蔓延。

不管是行业自律,还是监管施压,只是希望,不要再出现下一个于欢。

一个于欢就够了,足够审视这个纸醉金迷的黄金时代背后的,野蛮和疯狂,漠视与冷血……

标签: