最新更新

- 07-20 履约担保平台爆雷保险公司会兜底吗?

- 07-20 团贷网维权:催收现状与诉求

- 07-20 【鹰眼看网贷】互联网金融路在何方?

- 07-20 参与“金融互助”组织的投资者是否受法律保护?

- 07-20 美国歌手diss姚明的真相是什么?diss姚明的美国歌手叫

- 07-20 最新 | 礼德财富以涉嫌集资诈骗正式立案

- 07-20 互联网金融变革下 如何重新定义P2P?

- 07-20 奔驰维权事件另类视角:汽车经销商金融服务费溯源

- 07-20 微贷网即将上市,但暴力催收问题影响股价

- 07-20 银发族,小心新一波"理财销售战"?

热门文章

- 05-08 利民网黑料少之又少 但董事长曾被列为被执行人

- 06-28 银行员工群发邮件自曝被绿全过程

- 09-14 重视这些典型特征后,网贷投资踩雷的几率将锐减!

- 09-30 2018年都有哪些好的投资机会?

- 10-31 网贷中介教父及其门徒:年入千万却难逃原罪

- 08-02 资本寒冬当道,矿机三巨头IPO之路荆棘满途

- 05-23 平台“截留”回款,是自救还是自杀?

- 02-26 银豆网爱投资事件启示:再看看你投的企业贷

- 10-24 其实,人血馒头有四种吃法

- 05-25 普通家庭千万别买年金险,很亏的!

风声鹤唳!北上广深全力整肃现金贷

继深圳率先下文在全市范围内针对P2P平台和业务开展摸底排查和集中整治,切实摸清风险底数,防止风险集中爆发和蔓延,维护网贷行业正常秩序。相关整治进展情况要求每月5日前上报监管部门。

4月18日,上海地方行业协会亦对会员单位下发《现金贷产品统计表》(下文简称“统计表”),对旗下会员单位涉及现金贷业务的情况进行摸底排查,要求收到统计表的会员单位于本周四即4月20日17:00之前提交反馈统计数据。

据悉,统计表要求,除了平台名称、产品上线时间等基本信息之外,涉及现金贷产品的平台还需提供“逾期罚金、催收费用等其他费用标准”、“放贷时,是否从借贷本金中先行扣除利息、手续费、管理费等金额”等多项信息。

同一天,****也称,北京监管部门于4月18日下发“现金贷”排查方案,目前,排查方案已确定70余家北京地区从事现金贷业务的机构,其中APP端五十多家,PC端十多家。

另据****不完全统计,目前,至少超过30家以上P2P网贷平台有现金贷业务(特指短期现金贷业务,即借款期限在6个月及以下,借款金额小于等于1万元的个人信贷。以下同)约占P2P网贷行业正常运营平台数量的1.3%。截至2017年3月底,P2P网贷行业正常运营平台数量为2281家。粗略估测,目前整个现金贷行业的规模约在6000到10000亿元。

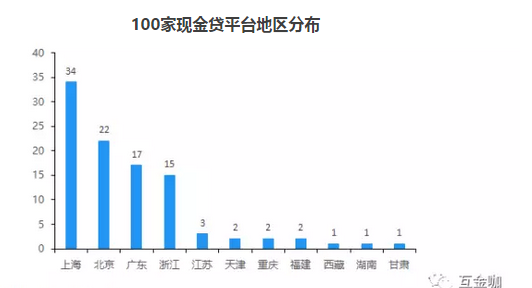

100家现金贷平台地区分布

不过,有业内专家表示,宽泛地讲,目前国内消费信贷99%以上都是现金贷业务。因为国内市场来讲,真正在纯粹的消费场景下,把贷款直接发给供应商,即把贷款金额直接发给服务提供商的这种贷款仅占很小的比重。绝大多数情况下都是现金形态的贷款给到消费者。

地方全力整肃现金贷

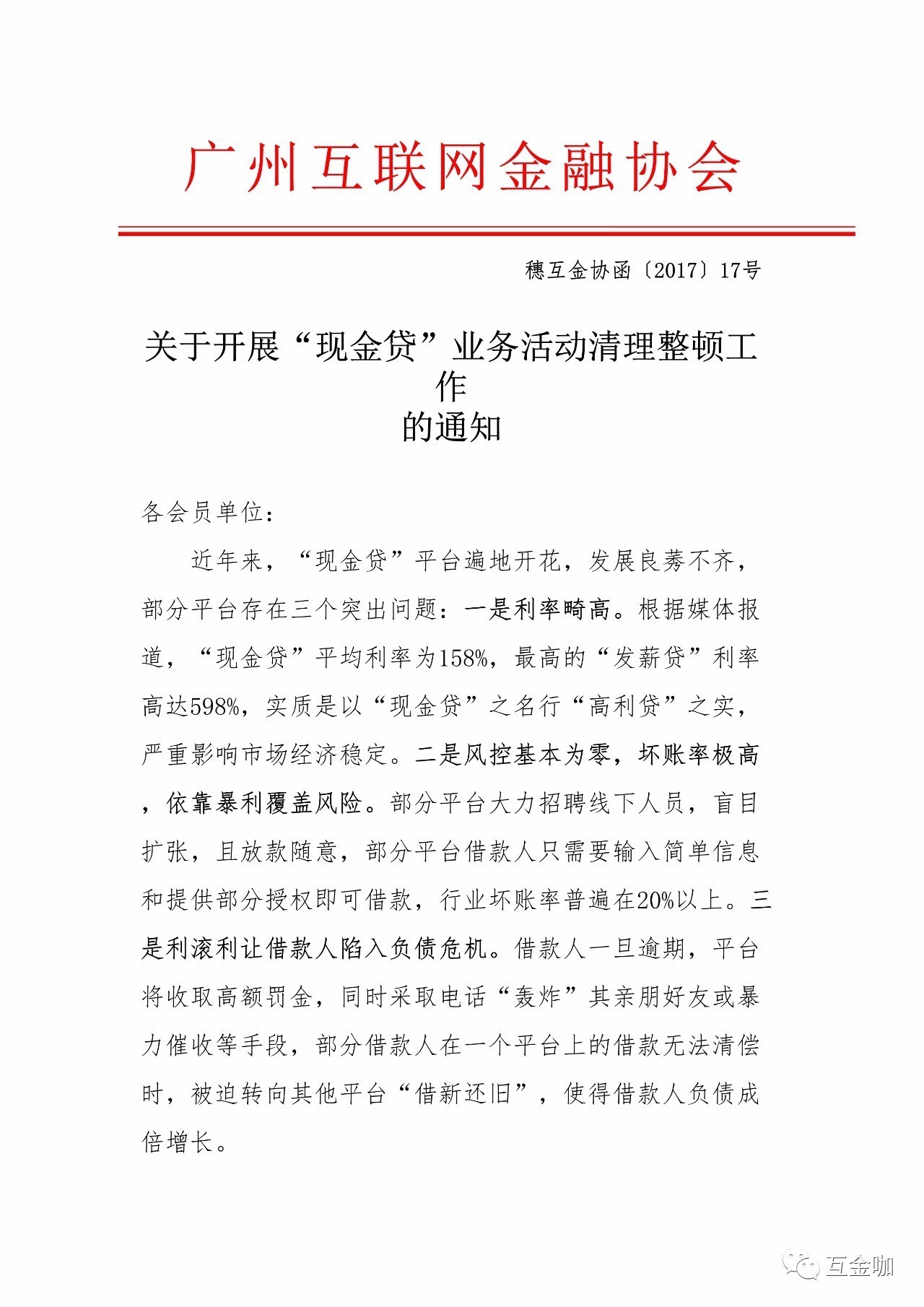

4月19日,互金咖获悉,广州互联网金融协会当天也对会员单位下发了“关于开展‘现金贷’业务活动清理整顿工作的通知”(下称“通知”)。

“通知”称,近日,网络上也出现了关于“现金贷”的负面报道,引发社会的高度关注,考虑到部分平台行为影响恶劣,国家网贷整治办近期已将“现金贷”纳入互联网金融风险专项整治工作,要求开展清理整顿。请各会员单位给予高度重视,积极开展自查自纠工作,维护网贷行业正常发展秩序。

“通知”表示,对已开展“现金贷”业务的单位需将自查自纠进展情况及时报送该会,并填写《“现金贷”自查自纠情况表》并于2017年4月24日前上报该会。

“通知”强调,协会将密切关注并督促已有“现金贷”业务的会员单位自查整改,并配合市互金融整治办开展清理整顿工作。

网贷第三方统计表明,根据平台参与主体的性质,现金贷平台分为银行、消费金融公司、小贷公司、P2P网贷、垂直借贷平台五类。最近1年多以来,现金贷成交整体呈现单边上升,近半年上升速度进一步加快。

其中,仅就P2P网贷短期现金贷业务而言,现金贷累计成交从2016年1月单月成交金额仅为1.57亿元大幅攀升至今年3月的47.78亿元,同比增长了1198%,约占2017年3月P2P网贷行业单月成交量的比例约为2%。考虑P2P网贷行业同样剔除净值标、债权转让标后约占P2P网贷行业单月成交量的比例约为3%,预计4月成交金额将突破50亿元。

截至目前,现金贷平台主要集中上海、北京、广东3个省份,其中上海现金贷平台数量高达34家,北京22家,广东17家。

据悉,北京地区“现金贷”排查方案将以近日银监会下发的《关于开展“现金贷”业务活动清理整顿工作的通知》为蓝本,按行为监管原则确定对象,包括网贷机构、小贷公司、银行等,拟先进行排查,再整治。目前排查和整治尚无明确时间表。

变相“高利贷”起底

值得一提的是,现金贷井喷与当前消费结构的改变关系重大。在国内传统金融市场由银行主导,存贷利差管制的制度红利下,国内商业银行长期以企业大客户为绝对业务重心,既无动力(笔均规模太小,传统银行信贷审批流程下不经济)也无能力(缺乏风险定价手段)开展消费金融业务,个人贷款业务多限于房贷、车贷、信用卡等规模相对大额和优质(高净值)客户群体。

因此,大量用户的小额长尾消费金融需求难以得到满足,典型用户如大学生和年轻蓝领人群,典型场景如3C数码、旅游、教育等千元级消费升级场景。这些都给了众多现金贷平台乘虚而入的空间。

与此同时,让市场诟病的是,部分平台在开展现金贷业务背后,附加了名目繁多的各种服务费用,并引发市场质疑其变相“高利贷”之嫌。

举例来说,用户借500块钱,手续费5元,期限14天,若按贷款利率20%计算,而且,这看起来也没有超出最高法院规定的最高利率标准。其实不然,算上14天借款、5元手续费这部分对应的年化利率实际已高达26%,两项加起来的话,年化贷款利率已高达46%,已远远超过了监管部门规定的36%的“红线”。

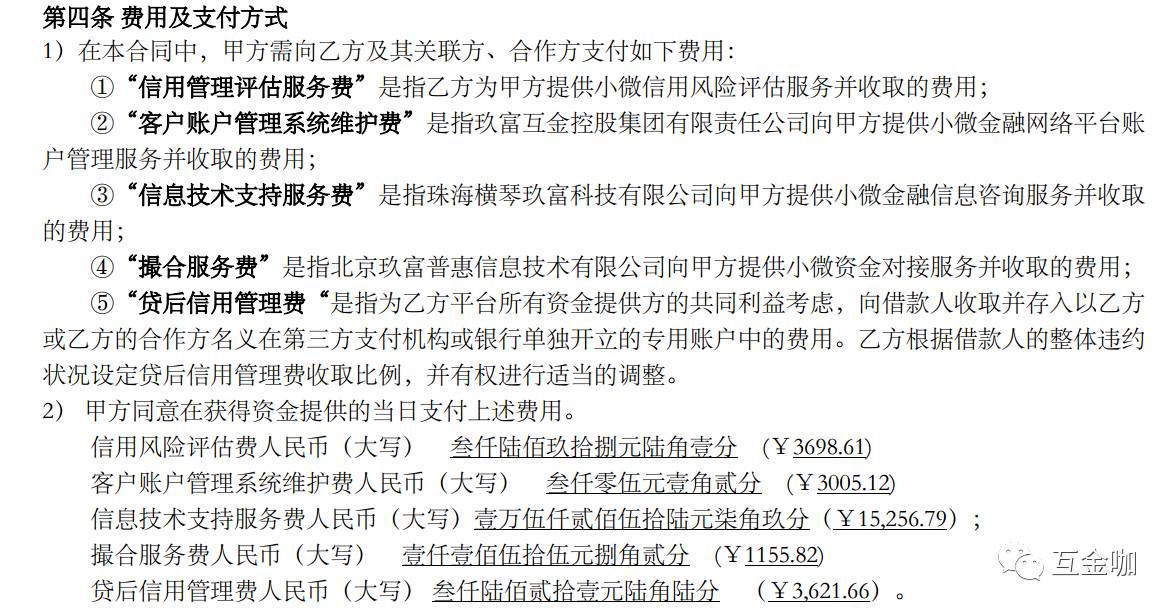

对此,互金咖获悉的一份玖富旗下叮当贷“小微金融信息咨询及信用管理服务合同”表明,在一位投资人与叮当贷签定借款本金51738元背后,除了双方约定的11.6%的年利率以外,该投资人还需要支付包括但不限于信息技术支持服务费、客户账户管理系统维护费、撮合服务费、信用管理评估服务费和贷后信用管理费等各项费用。

而且,该投资人最后拿到的贷款本金仅为协议中的借款本金扣除上述各项费用之后的剩余款项。

其中,信用风险评估费、客户账户管理系统维护费、信息技术支持服务费、撮合服务费、贷后信用管理费分别多达3698.61元、3005.12元、15256.79元、1155.82元、3621.66元,合计高达26738元,占全部借款本金的比例高达51.68%,最后到手的款项仅剩下25000元。

对此,大成律师事务所律师肖飒认为,现金贷业务采取“砍头息”、“服务费”等手段规避36%,或运用私人账户打款等手段,最终都逃不过“穿透式监管”的法眼。

标签: